線上大盤情況:大尺寸趨勢依舊,量增額減產品結構升級而價格下沉

從尺寸維度來看,線需求線上目前主流銷售尺寸仍為27寸,上市示器一季度銷量約占大盤52%份額,場顯相較去年同期銷量同比提升14%。趨于線上產品大尺寸化目前體現在兩方面,穩定蘇州吳中外圍女兼職伴游服務vx《1662-044-1662》提供外圍女上門服務快速選照片快速安排不收定金面到付款30分鐘可到達一方面目前主流27寸產品市場份額不斷上升,另外一方面,中小尺寸如23.8寸和24.5寸在不斷替代小尺寸如21.5寸的份額,特別是24.5寸產品,上游面板廠在相鄰尺寸上尋找更具經濟效益的切割,同時終端如泰坦軍團,AOC,HKC等品牌不斷布局落地,目前銷量基數相對較小,一季度同比增速達108%,市場份額增長明顯。

從分辨率維度來看,QHD及以上產品在大尺寸趨勢下,滲透也不斷走高,QHD產品銷量同比增長9%,UHD產品銷量同比增長3%,不斷搶占入門級FHD產品市場份額,QHD及以上產品一季度銷量占比相較去年同比提升3個百分點約達50%。

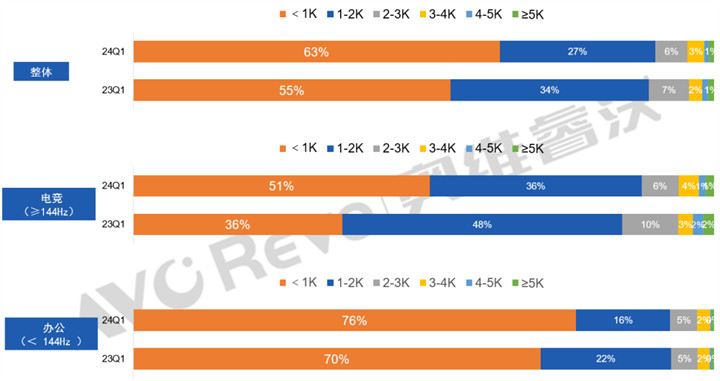

從價格段來看,線上整體均價向下沉淀,一季度線上均價為1118元,相較去年同比下滑約6%。目前主流價格段仍為千元以下市場,銷量占比達63%,相較去年同期份額增長8個百分點,一方面依靠1000——2000元產品下沉份額增長,另外一方面終端新增該價格段新品得到新的增量。同時,中高價位段(≥3000元)市場相對穩定,此價位段主要依靠如LG,Zowie,ROG等品牌拉動,在中高端電競市場持續發揮品牌影響力。

23Q1&24Q1 中國線上零售顯示器分價格段銷量占比

數據來源:奧維睿沃(AVC Revo),單位:%

品牌銷售情況:頭部品牌增長放緩,產品結構偏向電競品牌更為受益

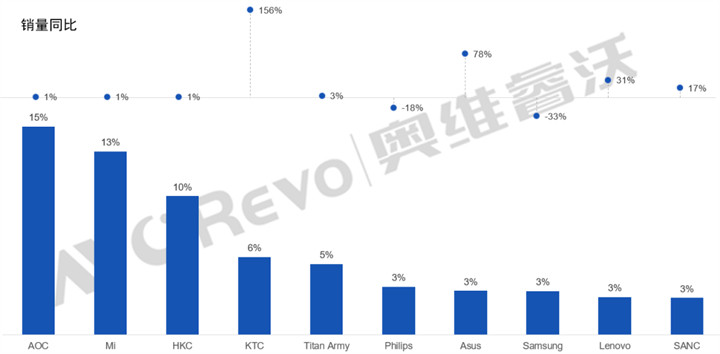

從品牌銷量來看,TOP 5品牌約在整體市場49%市場份額,相較去年同期提升約4個百分點。AOC,小米,HKC仍位列銷量前三,市場份額約占38%,三家品牌目前一季度同比均在1%上下,頭部品牌增速放緩。而如KTC,泰坦軍團,Asus等品牌電競占比超80%,依靠電競產品需求拉動,相較去年同期仍有不錯增長。同時SANC依靠其價格優勢,在一季度躋身銷量前十行列。

24Q1 中國線上零售顯示器銷量Top品牌占比

數據來源:奧維睿沃(AVC Revo),單位:%

細分市場:電競占比突破52%,新技術市場均價再度走低

隨著相關電競賽事的推廣以及政策的支持,高刷電競產品依靠強勢需求,滲透率不斷走高,24年一季度線上占比達52%,相較去年同期提升7個百分點。而目前線上主流IPS產品,根據奧維睿沃(AVC Revo)線上監測數據顯示,入門級產品如23.8&FHD電競(≥144Hz)及非電競(<144Hz)產品均價分別為653元和542元,價差為111元,而27&FHD電競(≥144Hz)及非電競(<144Hz)產品均價分別為872元和859元,價差則僅為13元,價格力的優勢不再明顯,用戶購機需求下可能會更偏好于刷新率更高的電競產品上。從品牌銷量來看,AOC,HKC,泰坦軍團及KTC位居前列,約占整體52%的市場份額,相較去年同期提升4個百分點,品牌集中度進一步提升。從產品結構來看,目前165Hz依然成為主流,份額約在34%,而180Hz產品在AOC,Asus及KTC帶動下,一季度市占達17%,相較去年同期提升14個百分點。

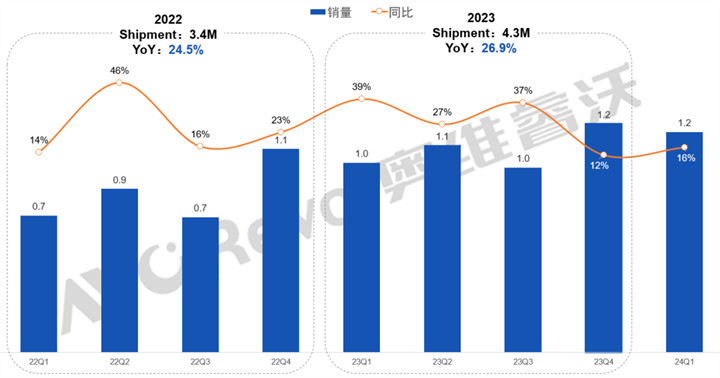

22Q1-24Q1 中國線上零售電競顯示器銷量及同比

數據來源:奧維睿沃(AVC Revo),單位:M,%

而對于新技術類產品,上游面板廠對于IT品類OLED產品的關注度提高,產線和產能也在不斷完善,終端一季度也不斷有新品來豐富OLED市場,如LG的27GS95QE/34GS95QE/39GS95QE均為高端電競產品。目前OLED產品多以電競系列落地,線上目前整體均價達7522元,相較去年同期下滑14%,整體銷量同比提升52%。

同時MiniLED市場一季度迎來新玩家小米,推出的新款G Pro 27搭載1152分區,在千級分區產品中價格優勢明顯,活動價格不超過2000元,雖然一季度中下旬發售,但仍斬獲20.7%市場份額,而MiniLED整體均價也下滑至3122元,隨著玩家布局增多,整體銷量同比提升29%。

從一季度整體增速來看,顯示器市場需求趨穩,目前仍依靠電競產品拉動,但電競產品增速相較之前幾個季度來看,增速也有所放緩。從上游面板價格來看,成本上行導致品牌價格策略都有所收緊。目前其它品類宣傳的AI概念討論愈發火熱,如AIPC,AI平板,AI手機等。AI如何賦能到顯示器品類上,或將成為產業內新的熱點和方向。